みなさん、こんにちは!

個人事業主としてバリバリ事業をされているみなさん、最近こんなこと感じていませんか?

「あれ、去年より利益出てるはずなのに、手元に残るお金が思ったより少ないな…」

「税金、なんかどんどん高くなってる気がするんだけど…」

個人事業主として事業が軌道に乗って利益が増えてくると、必ず直面するのが「税金」の問題。

頑張って稼いだ分、税金もグーンと増えて、「このままで大丈夫かな?」って不安になること、ありますよね。

実は、その「税金が増えてきたな」と感じるタイミングこそが、「法人化」、つまり会社にするという選択肢を真剣に検討すべき時期かもしれません。

でも、「法人化なんて難しそう…」「ぶっちゃけ、いくら稼いだら法人化を考えればいいの?」って思いますよね。

今日のブログでは、そんな皆さんの疑問にお答えすべく、税理士である私が、個人事業主のみなさんが「そろそろ法人化を考えようかな?」と検討を始めるべき利益の目安について、分かりやすく、そして経営者のみなさんの立場に立って、ズバリ解説していきます。

「なんか難しそう…」って思わないでくださいね!

できるだけ専門用語を使わずに、皆さんの「税金のモヤモヤ」がスッキリ晴れるように、お話ししていきます。

なぜ、利益が増えると個人事業主の税金は「高くなる」のか?

まず、なぜ個人事業主の場合、利益が増えると税金がどんどん高くなるのか、その仕組みから簡単にお話ししましょう。

個人事業主の方が納める税金の中心は、「所得税」と「住民税」、「個人事業税」、「消費税」です。

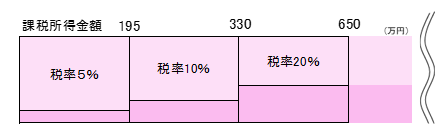

このうち、所得税は「超過累進税率」といって、所得が高くなればなるほど、税率が高くなる仕組みになっています。

イメージとしては、こんな感じです。

- 所得が少ない部分には低い税率がかかる

- 所得が増えるにつれて、より高い税率がかけられる部分が出てくる

- さらに所得が増えると、もっと高い税率がかかる部分が出てくる…

国税庁『所得税のしくみ』より

https://www.nta.go.jp/publication/pamph/koho/kurashi/html/01_1.htm

<課税所得と所得税率>

- 195万円まで:5%

- 195万円から330万円まで:10%

- 330万円から695万円まで:20%

- 695万円から900万円まで:23%

- 900万円から1,800万円まで:33%

- 1,800万円から4,000万円まで:40%

- 4,000万円以上:45%

これに加えて、住民税(所得の約10%)、個人事業税(利益の約5%)、消費税10%がかかってきます。

つまり、利益が大きくなればなるほど、所得税の税率がどんどん上がり、住民税・個人事業税・消費税を合わせると、税金として手元から出ていくお金の割合がグンと増えてしまうんです。

一生懸命頑張って利益を出しても、税金でたくさん持っていかれてしまう…。

なんだか報われないような気持ちになる、というのは、この累進課税が大きな原因なんですね。

「法人化」すると、税金はどう変わるの?

じゃあ、一方の「法人」、つまり会社の場合はどうでしょうか。

法人が納める税金の中心は「法人税」「法人住民税」「法人事業税」です。

これらをまとめて「法人税等」と呼んだりします。

(消費税は個人事業主と同様)

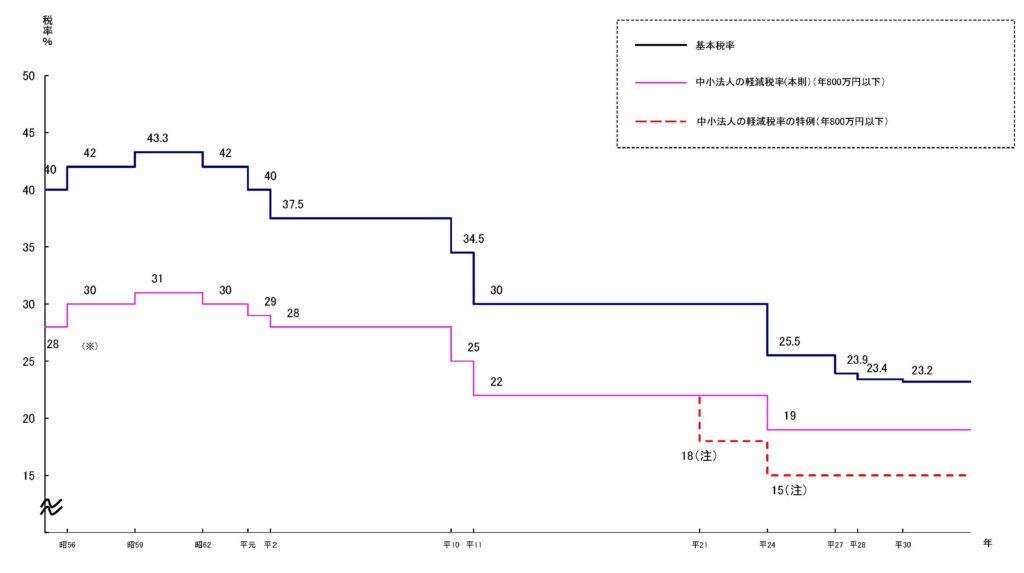

個人事業主の所得税が「超過累進税率」なのに対して、法人税は、税率が上がるわけではありません。

資本金1億円以下の法人の場合、国の税率は所得年800万円以下は税率が15%で、800万円を超える部分の税率は23.2%です。

もちろん、会社の規模や利益額によって税金の金額は異なりますが、一定の利益額を超えると、個人事業主にかかる所得税よりも法人税の方が低くなる、という現象が起こり始めるんです。

ここが、法人化による税金メリットの大きなポイントの一つです。

財務省『法人課税に関する基本的な資料』より

https://www.mof.go.jp/tax_policy/summary/corporation/c01.htm

さらに、法人化すると、事業で得た利益から「役員報酬」として自分にお給料を払うことができます。

この役員報酬は、法人にとっては「経費」になります。

つまり、法人の利益を圧縮することができるんです。

利益が圧縮(少なくなる)と、利益に対して課税される法人税はやすくなります。

そして、役員報酬として受け取った自分のお給料には、個人の所得税と住民税、社会保険料がかかります。

ただし、受け取ったお給料全額が課税の対象とはならず、一部経費を差し引くことができます(給与所得控除)

給与所得控除も法人化による税金メリットの大きなポイントの一つです。

ちょっとややこしいですか?簡単に言うと、

- 個人事業主: 事業の利益 まるごと に、どんどん税率が上がる所得税+住民税+個人事業税がかかる。

- 法人: 事業の利益から 自分への給料(役員報酬)を引いた 利益に、法人の税金がかかる。そして、自分への給料には個人の所得税+住民税がかかる。

この仕組みを利用して、法人と個人にかかる税金のバランスをうまく調整することで、全体として税金の手取り額を最適化(減らす)ことができるようになるんです。

他にも、法人化すると、個人事業主では経費にできなかったものが経費にできたり(社宅、出張旅費日当)、社会的な信用が得れたりといったメリットが出てくる場合があります。

ズバリ!法人化を検討すべき「利益の目安」はいくら?

さて、みなさんが一番知りたいであろう「じゃあ、具体的にいくら利益が出たら法人化を考え始めるべきなの?」という点についてお話ししましょう。

結論から言うと、「この金額を超えたら絶対に法人化すべき!」という魔法の数字はありません。

なぜなら、税金だけでなく、社会保険料の負担増(これは後で詳しく話します)、法人化にかかる費用、経理の手間、社会的な信用、事業承継など、様々な要素をひっくるめて判断する必要があるからです。

ただ、税理士として多くのお客様の状況を見たり、シミュレーションをしたりする中で、「このくらいの利益が出始めたら、真剣に法人化のメリット・デメリットを比較検討してみる価値がグッと上がるな」という、あくまで目安となる利益のラインは存在します。

その目安となる年間利益(売上から経費を引いた、いわゆる「所得」のことですね)は…

ズバリ、年間利益 800万円〜1,000万円あたり です。

もちろん、これはあくまで一般的な目安です!事業の内容、将来の展望、家族構成(扶養親族がいるかいないかなど)、そして後述する社会保険料の負担などによって、この数字は前後します。

なぜ「800万円〜1,000万円」が目安なの?

この800万円〜1,000万円という利益の目安は、所得税の税率が法人税の税率より高くなるラインだからです。

-1024x579.jpg)

先ほどの所得税の税率表をもう一度見てみましょう。

- 695万から 900万円まで:税率 23%

- 900万円から 1,800万円まで:税率 33%

そう、年間利益が900万円を超えると、その超えた部分にかかる所得税率が23%から一気に33%に跳ね上がります。(厳密には課税所得といいます、、、)

これに住民税10%、個人事業税5%を合わせると、約45% が税金として課税される計算になります。

(超過累進なので、利益の45%が税金として課税されるわけではありませんが、税率としてはこれだけ高くなるということです)

一方、法人の場合、法人税の実効税率(法人税、法人住民税、法人事業税を合わせた、利益に対して実質かかる税率)は、ざっくり30%ほどです。

この税率差が、法人化による税金メリットを生み出す大きな要因となります。

また、法人化して自分に役員報酬を払う場合、社会保険料(健康保険料と厚生年金保険料)の負担が発生します。

この社会保険料の負担増が、法人化による税金メリットを打ち消してしまう場合があるため、その負担増も考慮に入れると、やはり800万円〜1,000万円あたりが検討ラインになることが多いです。

繰り返しになりますが、この800万円〜1,000万円という数字は、あくまで「法人化を検討し始めるべき、ひとつの目安」です。

この利益に達したら、税理士に相談して、あなたのビジネスやライフプランに合わせた詳細なシミュレーションをしてもらうことを強くお勧めします。

※利益が800万円なくても、法人化する方もいます。学生起業やサラリーマンを退職して即法人化といった顧問先も当事務所にはいらっしゃいます。ガッツがあれば、利益は後からついてくるのかもしれません。

法人化を検討する際に、利益以外で考えるべきこと

さて、利益が目安のラインに近づいてきたら、いよいよ法人化を具体的に検討することになりますが、考えるべきは税金メリットだけではありません。

法人化には、税金以外のメリット・デメリットがたくさんあります。これらも合わせて総合的に判断することが大切です。

法人化のメリット(税金以外も含む)

- 社会的信用の向上: 「〇〇株式会社」となることで、取引先や金融機関、求職者からの信用が得やすくなる場合があります。大きな仕事を受注したり、いい人材を採用することができたり、個人と法人のお金がきっちり分離していれば融資審査で有利に働くことがあります。

- 経費にできる範囲が広がる: 役員報酬の支給、生命保険料の一部経費化、出張手当の支給など、個人事業主では経費処理できない経費の計上が可能になります。

- 資金調達の選択肢が増える: 融資や出資など、資金調達の方法が増える可能性があります。

- 事業承継がしやすくなる: 将来、事業を誰かに引き継ぎたいと考えたときに、個人事業よりも承継しやすい場合があります。

- 決算期を自由に決められる: 法人は事業年度(決算期)を自由に決めることができます。これは、資金繰りや繁忙期に合わせて税金納付のタイミングを調整できるメリットがあります。

法人化のデメリット

- 設立費用がかかる: 株式会社を設立するには、登録免許税や定款認証費用などで20万円〜25万円程度の費用がかかります。(合同会社の場合はもう少し安いです)

- 社会保険への加入が義務: 原則として、経営者一人でも健康保険と厚生年金保険への加入が義務付けられます。これにより、社会保険料の負担が大きく増えます。(これが、税金メリットの一部を相殺する最大の要因です)

- 経理・税務の手間が増える: 法人税の申告書作成は、個人事業主の確定申告に比べてはるかに複雑です。専門知識が必要になるため、税理士への依頼が必須となる場合がほとんどです。税理士費用も個人事業主の場合より高くなる傾向があります。

- 赤字でも税金がかかる: 利益が出ていない「赤字」の場合でも、法人の場合、「均等割」という税金が約7万円程度かかります。(個人事業主は赤字なら所得税はかかりません)

- 会社の資金を自由に引き出せない: 会社の資金を経営者が個人的に使う場合、個人のようには自由に資金を扱えません。

これらのメリット・デメリットを、あなたの事業の状況や将来の計画と照らし合わせて、総合的に判断することが重要です。

法人化を検討し始めたら、まず何をすべき?

年間利益が800万円〜1,000万円の目安に近づいてきた、あるいは既に超えているという方、そして「税金をもっとどうにかしたい!」と考えている方は、ぜひ次のステップに進んでください。

それは、「税理士に相談すること」 です。

インターネット上には法人化に関する情報がたくさんありますが、あなたの事業の具体的な状況、売上の推移、経費の内容、家族構成、将来的なビジョンなどは、あなたにしか分かりません。

税理士は、あなたの状況を詳しくヒアリングした上で、

- 法人化した場合、税金はいくらになるのか?

- 社会保険料はいくら増えるのか?

- 役員報酬はいくらに設定するのが最適か?

- 法人化にかかる費用はどのくらいか?

- 法人化以外の節税対策はないか?

といった点を具体的にシミュレーションし、法人化するメリットとデメリットを、あなたのケースに合わせて分かりやすく説明してくれます。

もしかしたら、「今はまだ法人化しない方が、トータルの手取りが多く残りますよ」という結論になるかもしれません。

逆に、「早く法人化した方が、これだけ税金が安くなります!」という試算が出るかもしれません。

専門家である税理士に相談することで、根拠に基づいた正確な情報を得て、自信を持って法人化するかどうかの判断を下すことができるようになります。

税理士に相談する際のポイント

- あなたの事業内容や現状の利益額を正確に伝える。(過去3年間分の確定申告書やfreee会計のデータがあるとGOOD)

- 将来の事業計画や目標を伝える。

- 税金や社会保険について、疑問に思っていること、不安なことを遠慮なく質問する。

- 法人化した場合の具体的なシミュレーションをお願いする。

「税理士に相談するのは敷居が高いな…」と思う方もいるかもしれませんが、多くの税理士事務所では初回無料相談を実施しています。

気軽に問い合わせてみるのがおすすめです。

まとめ|あなたの事業の成長に合わせて、税金戦略も見直そう!

今日のブログでは、個人事業主の方が「税金が増えてきたな」と感じたときに、法人化を検討すべき利益の目安についてお話ししました。

<まとめ>

- 個人事業主は利益が増えると所得税の税率が上がって税金負担が増える。

- 法人は個人事業主ほど税率が上がらないため、利益があるラインを超えると法人の方が税金が安くなる可能性がある。

- その検討し始めるべき 利益の目安は、年間800万円〜1,000万円あたり。(ただし、あくまで目安!)

- 法人化の判断は、税金メリットだけでなく、社会保険料負担増、設立費用、経理の手間なども含めて総合的に行うべき。

- 最も重要なのは、専門家である税理士にあなたの状況を相談し、具体的なシミュレーションに基づいたアドバイスを受けること。

事業が成長し、利益が増えるのは素晴らしいことです!でも、それに伴って税金の負担も増えるという現実から目を背けてはいけません。

適切なタイミングで税金戦略を見直し、賢く事業を継続・発展させていくためにも、「税金が増えてきたな」と感じたら、ぜひ一度立ち止まって法人化について考えてみてください。

そして、その際は必ず税理士に相談して、あなたにとって最善の道を見つけてくださいね。

あなたのビジネスがさらに発展することを応援しています!

何か税金や経営のことで気になることがあれば、いつでもお気軽にご相談ください。

それでは、また次回のブログでお会いしましょう!